- Državne obveznice

- Cena obveznica

- Prinosi

- Opšte stvari o obveznicama: sve je jasno precizirano

- Trgovina obveznicima

- Kako izabrati obveznice sa najvećim prinosom?

- Zašto investitori biraju obveznice?

- Dvostruka uloga obveznica

Najkraće rečeno, obveznica predstavlja dug. Emiter obveznica se zadužuje kod investitora, pri čemu dogovorno pristaje da dug izmiri u ugovorenom vremenskom roku koji se meri u godinama. Izmerenje duga podrazumeva isplatu glavnice (pozajmice) i ugovorene kamate.

Drugim rečima, investitor “preuzima” ulogu banke, jer kreditira emitera obveznica, dok su svi detalji o visini kamatne stope, datumu naplate glavnice ili datumu dospeća unapred određeni. Postoji više vrsta obveznica. Tema ovog članka su državne i korporativne obveznice.

Državne obveznice nude najveći stepen sigurnosti, a sem toga, vlasnici hartija od vrednosti izdatih od strane države su oslobođeni plaćanja poreza na kapitalnu dobit. U ovom slučaju dakle, investitor kreditira državu, a državne obveznice su neoporezive i visoko likvidne. Dodatni razlog za kupovinu državnih obveznica leži u tome što je rizik investiranja u državne obveznice jako mali.

S druge strane, kada govorimo o korporativnim obveznicama, uvek postoji rizik da će kompanija koja je emitovala obveznice upasti u finansijske probleme i bankrotirati pre nego što ispuni svoje obaveze koje se odnose na emitovane obveznice. Da bi se navedeni rizik sveo na minimum, preporučuju se obveznice javnih preduzeća, jer za njihovo poslovanje u potpunosti ili delimično garantuje država. U krajnjem slučaju, najbitnije je da je kompanija finansijski zdrava i da se zadužuje na tržištu hartija od vrednosti kako bi finansirala profitabilne projekte. Na primer, ako pozajmimo nekoj kompaniji 100 evra i ona sa tim novcem ostvari prihod od 110 evra u određenom vremenskom roku, pošteno je da ostvarenu dobit podeli sa nama tj. da nam vrati 105 eura.

Državne obveznice

Sve države emituju obveznice. Ukoliko su kotirane na platformi za trgovanje, mogu se kupiti direktno preko platforme, kao i kompanijske obveznice. Drugim rečima, pored kupovine od samog emitera, obveznice se mogu kupiti i na sekundarnom tržištu, koje je veoma aktivno i razvijeno. Ukoliko se radi o slabo likvidnim obveznicama koje nisu deo ponude platforme za trgovanje, a želite da ih prodate pre datuma dospeća, u tom slučaju morate sami pronaći kupca.

Takođe, ako se obveznica kupljena direktno od Trezora proda pre roka dospeća na sekundarnom tržištu, gubi se puna kamata. Sa druge strane, kupovina obveznica na sekundarnom tržištu obezbeđuje kamatu za period držanja obveznice, što je važan detalj.

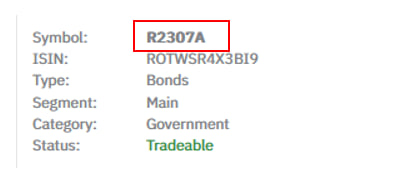

Još jednom napominjemo da su sve državne obveznice koje izdaje Ministarstvo finansija neoporezive, bez obzira na period držanja i rok dospeća. Na platformama (berzama) državne obveznice imaju symbol akcije, sastavljen od datuma dospeća, tj. godine i meseca dospeća, na primer R2304A. Iz navedene oznake vidimo da obveznica dospeva u četvrtom mesecu 2023. godine.

Obično se prosečni investicioni portfolio sastoji iz različitog broja obveznica, sa različitim datumima dospeća itd., pa je izbor obveznica u trenutku kupovine u odnosu na prinos i dospeće jako značajna tema o čemu će biti reči malo kasnije.

Komponente obveznice

Kupon tj. kamata na godišnjem nivou, izražena u fiksnom procentu.

Maturity date – datum dospeća glavnice

CENA obveznicaCena obveznica se uvek iskazuje u procentima, što je vrlo bitna razlika u odnosu na tržište kapitala. Na primer 100% predstavlja nominalnu cenu sa kojom je obveznica emitovana. Ako je ta cena bila 100 evra, tada 90% znači 90 evra, a 110% = 110 evra. Ako je nominalna cena 5000 evra, tada je 90% = 4500 evra itd.

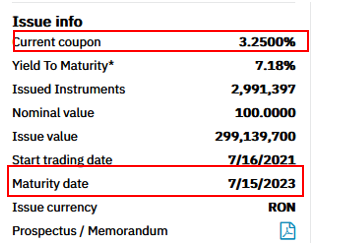

Prinos obveznicaKod kupovine i prodaje obveznica nema iznenađenja. Sve je definisano od početka. Znate datum dospeća, znate kada vam se isplaćuje kamata (obično jednom godišnje ili ređe jednom u šest meseci) i nema nikakvih nepoznanica. Na slici ispod prikazane su obveznice koje je emitovalo Ministarstvo finansija Rumunije, a koje se kotiraju na Bukureštanskoj berzi.

Trgovina obveznicama

Pored kupovine od emitera, obveznice se mogu kupovati i od drugog investitora, na sekundarnom tržištu. U tom slučaju kupac isplaćuje prodavcu kamatu koja se obračunava za period držanja, dok će ukupan prinos obveznice do datuma dospeća varirati, što zavisi od datuma kupovine obveznice, naknadu, kamatu (kupon) i datum dospeća.

Sa tim u vezi, koriste se termini “čista” i “prljava” cena obveznica. Ako se obveznica kupi odmah nakon isplate kamate ili na sam dan izdavanja, tada govorimo o čistoj ceni, jer ćemo nakon godinu dana prihodovati celokupni iznos definisane kamate. Ako kupimo obveznicu nakon šest meseci od datuma izdavanja, prihodovaćemo samo polovinu nominalne kamate. Tada kažemo da je cena obveznice prljava.Recimo da imamo obveznicu sa kamatom od 6%, a investitor je kupuje 6 meseci kasnije na sekundarnom tržištu. Nominalna cena obveznice je 100 evra. Cena koju plaća investitor je tzv. Prljava cena = 100 evra + 3 evra kamate (polovina od 6%). Važna prednost u odnosu na oročeni depozit je u tome što dobijate pripadajuću kamatu za period u kome “držite” obveznicu, a možete se u bilo kom trenutku odlučiti da je prodate i dobićete iznos kupona koji se odnosi na broj dana koliko je obveznica provela u vašem vlasništvu.

U navedenom primeru, dva investitora su držala obveznicu po šest meseci i prihodovala po polovinu nominalne godišnje kamate od 6% tj. po 3 evra svako. Tehnički gledano, drugi investitor na dan dosepeća dobija 106 evra ili celi kupon, ali pošto je prethodno platio 103 evra, ostaje mu neto prinos u visini od tri evra ili 3% , odnosno polovina godišnje kamate. Drugim rečima, kupac plaća prodavcu pripadajuću kamatu, a on zauzvrat prima pripadajući kupon za preostali period. S obzirom da periodi mogu biti neravnomerni i krajnje proizvoljni, platforma izačunava tačnu vrednost prljave cene.

Jasno je da će investitor dobiti kupon samo za period držanja obveznice, a samo ako je drži 365 dana, ostvariće punu godišnju kamatu.Kako izabrati obveznice sa najvećim prinosom?

Odgovor je jednostavan: koristeći YTM ( engl. Yield to Maturity) indikator ili indikator prinosa do datuma dospeća.YTM indikator je složena kalkulacija koju čine cena obveznice, datum kupovine, kamata-kupon i naknada za reinvestiranje kupona. Na sreću, YTM indikator izračunava sama platforma (berza). Sve što investitor treba da zna jeste da protumači vrednost YTM indikatora.

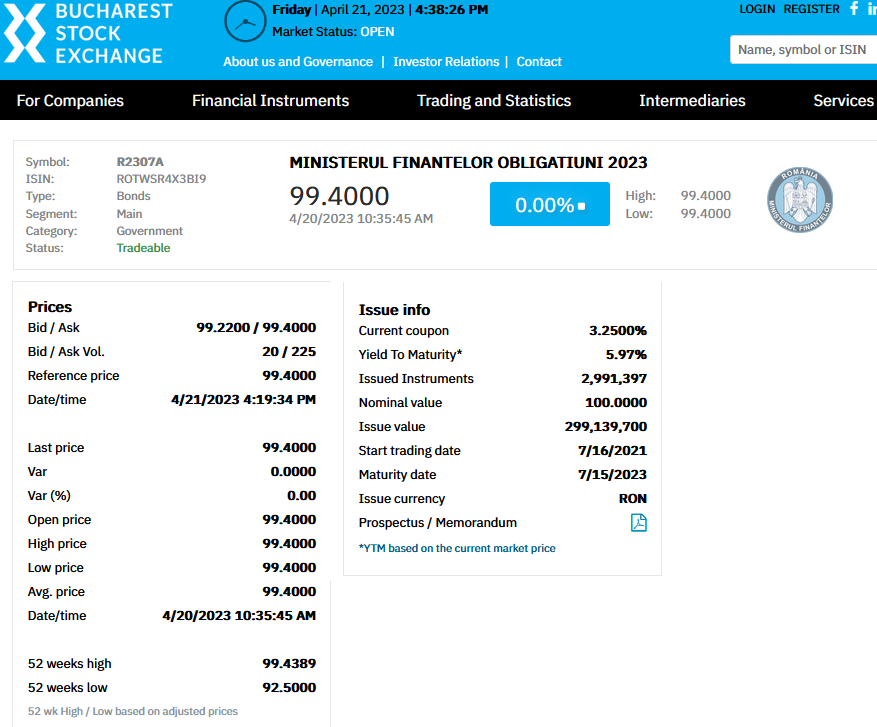

Na slici ispod je prikazana obveznica R2307A koju izdaje Ministarstvo finansija Rumunije i koja se kotira na Bukureštanskoj berzi hartija od vrednosti. YTM indikator je dat u podacima o obveznici i vidimo da je izračunat na osnovu trenutne tržišne cene obveznice koja je trenutno nešto niža u odnosu na nominalnu (99.4 u odnosu na 100) i da iznosi 5.97%.

https://www.timeanddate.com/date/durationresult.html?d1=&m1=&y1=&d2=&m2=&y2=&ti=on&

Međutim, ta brojka prikazuje godišnji YTM. Šta ako na primer, želimo da kupimo navedenu obveznicu upravo sada? Kako da znam koliko će biti prinos?

Postupak je sledeći:

Najbolje je putem linka ispod slike izračunati tačan broj preostalih dana do dana isplate kamate. U ovom slučaju je to istovremeno i datum dospeća (15. jul 2023. godine), pa je preostali broj dana 85 (u odnosu na 21. april 2023.). Zatim podelimo 85 sa 365 da vidimo koliki nam deo držanja pripada: 85/365= 0.232877. Sada pomnožimo godišnji YTM (5.97%) sa našim udelom “držanja” i dobijamo prinos od 1.39%.

Zašto investitori biraju obveznice?

Uloga obveznica je dvostruka:

1. Investitori ih biraju kao alternativu čuvanju novca na bankovnom računu. Obveznice obično nude bolju kamatu, ne oporezuju se i možete ih prodati u bilo koje vreme uz napomenu da u tom slučaju dobijate kamatu za odgovarajući period držanja, dok vam bankovni depozit ne nudi ovu mogućnost. Kod oročene štednje u praksi morate ispoštovati oročeni rok, a kod prostog držanja novca na računu nema kamate.

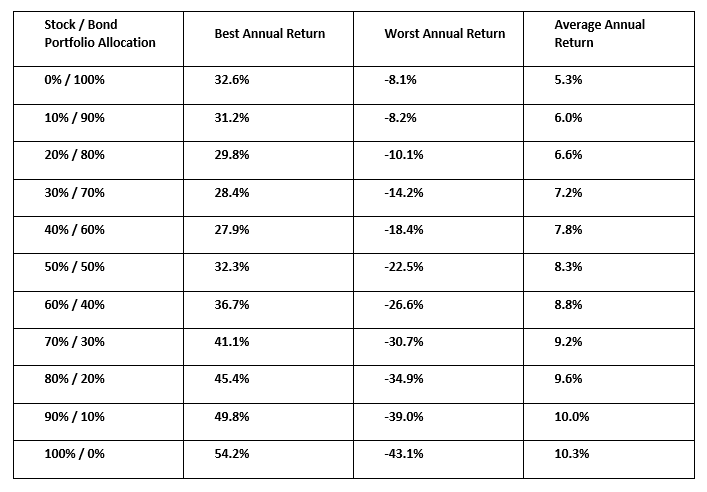

2. Investitori strateški čuvaju deo portfolija u obveznicama. Zašto? Ukratko, zbog stabilnosti i ekstremno niske volatilnosti. U poslednjih 100 godina se pokazalo da se volatilnost portfolija smanjuje ako se procenat u obveznicama povećava. Na slici ispod prikazani su konkretni podaci.

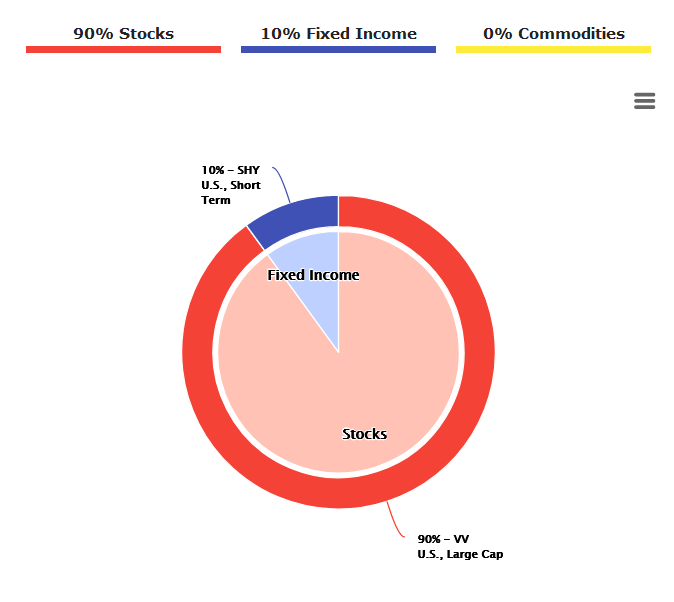

Odozdo prema gore, vidimo da stoprocentnim udelom obveznica imao u najlošijoj godini gubitak od -8%, dok je prosečni godišnji prinos 5,3%. Na drugom kraju, gde je portfolio sačinjen samo od akcija, takođe vidimo godine u kojima je izloženost gubicima premašila 40%, ali je prosečan godišnji prinos preko 10%. Znači, obveznice nude stabilnost, a svi poznati portfoliji nnajpoznatijih investitora imaju obveznice. Na primer, Warren Buffet ima 10% alokacije u obveznicama s kratkim rokom dospeća od oko 3 godine (vidi sliku ispod).

Sa druge strane, čuveni investitor Rej Dalio, sa čuvenim portfoliom za sve vremenske prilike, ima 55% portfolija u obveznicama.

Zaključak.

Obveznice su jednostavni finansijski instrumenti koji obezbeđuju stabilnost investicionog portfolija. Postoji mnogo vrsta obveznica, ali najpopularnije i najdostupnije su državne obveznice. Da biste odabrali obveznicu sa najvećim prinosom, potrebno je pratiti YTM.

Svaki investitor treba da ima takve instrumente u svom portfoliju, što potvrđuju investitori koji su se istakli kao najbolji u ovom poslu, jer svi oni preporučuju i imaju obveznice u svom portfoliju. Koliko obveznica, kojih i na koji način, to već zavisi od plana svakog investitora, ponaosob.

Profit Point